Классические теории поиска оптимальной структуры капитала и их применимость в российских условиях.

Однако необходимо отметить, что услуги по страхованию в России достаточно дороги и состоят из прямых и косвенных затрат. Прямые затраты подразумевают плату за страховку в размере до 5% годовых в валюте или до 15% годовых в рублях. Также значительная часть затрат приходится на косвенные затраты (см. п. 5.2.4. Теория ММ и конфликты между менеджерами, акционерами и кредиторами фирмы.). В условиях высоких российских рисков компании, выдающие гарантии или поручительства, практически всегда накладывают на компании, за которых выдается гарантия, очень жесткие ограничения, в связи с чем использование страхования из-за высокой своей стоимости может повлиять негативно на стоимость компании.

Обобщение результатов теории ММ в российских условиях.

Обобщенная модель.

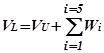

На основании анализа адекватности модели ММ для фирм в странах с развитой экономикой и для фирм в российских условиях в пп. 5.2.1.-5.2.6. в модель ММ были внесены корректировки, в результате чего обобщенные результаты скорректированной модели можно представить следующим образом:

, где:

, где:

VL

- стоимость фирмы, использующей финансирование из собственных и внешних источников;

VU

- стоимость фирмы, использующей для финансирования своей деятельности только собственные источники;

W

1

- приведенная стоимость налоговой защиты;

W

2

- приведенная стоимость издержек финансовых трудностей;

W

3

- приведенные суммарные затраты, связанные с ограничениями акционеров и кредиторов;

W

4

- дисконт из-за наличия в акционерном капитале привилегированных акций;

W

5

- эффект страхования.

Все перечисленные выше корректировки были сделаны с целью приближения модели ММ к реальным экономическим условиям, что было сделано путем учета влияния эффектов, не предусмотренных моделью ММ, и снятием достаточно "сильных" предположений и ограничений модели ММ, которые приведены ниже:

1.

Все инвесторы имеют одинаковое поведение на рынке и имеют одинаковые ожидания относительно одинаковых видов активов.

2.

Модель рассматривается в условиях совершенного рынка капиталов, т.е. индивидуумы и фирмы (корпорации) могут заимствовать на одинаковых условиях и отсутствуют транзакционные затраты.

3.

Стоимость долга в модели постоянна и равна безрисковой процентной ставке.

4.

Все фирмы в модели имеют нулевой рост, т.е. подразумевается, что годовые доходы фирмы постоянны и бесконечны во времени. Все доходы фирмы выплачиваются в виде дивидендов.

5.

В модели полностью отсутствуют налоги.

Анализ адекватности модели для российских условий.

Проанализируем насколько адекватно и полно, внесенные корректировки, снимают ограничения и предположения модели ММ Данный анализ приведен в таблице:

|

Предположение № |

Комментарий |

|

1 |

Ограничения на поведение инвесторов снимаются учетом влияния конфликтов между менеджерами, акционерами и кредиторами (W 3 ). |

|

2 |

Не компенсируется. |

|

3 |

Постоянство стоимости долга и его равенство безрисковой процентной ставке компенсируется учетом приведенной стоимости издержек финансовых трудностей (W 2 ), которая учитывает риски присущие компании, связанные с увеличением доли заемного финансирования. |

|

4 |

Не компенсируется. |

|

5 |

Отсутствие налогов полностью компенсируется оценкой приведенной стоимости налоговой защиты (W 1 ). |

Как показывает анализ, если 1, 3 и 5 предположения исходной модели можно снять, то 2 и 4 не приемлемы для российской экономики (как и для любой другой).