Анализ деловой активности предприятия

При росте оборота закономерен рост и кредиторской задолженности поставщикам и подрядчикам. Как правило, это связано не с ростом просроченной задолженности, а расхождением сроков оплаты и поставки продукции. В итоге среднегодовая величина кредиторской задолженности увеличилась с 824,5 до 3 406,5 тыс.руб. Годовой темп роста составил за анализируемый период 413,2%.

В итоге всего оборачиваемость всех активов составила относительно предыдущего периода 88,9%. Таким образом, она сократилась с 6,4 до 5,7 оборотов. Это связано, прежде всего, с тем, что среднегодовая сумма активов выросла на 12,51% быстрее, чем выручка. В ходе замедления оборачиваемости изменился и срок оборота оборотных активов с 56 до 61,9 дней, который вырос на 12,5% (темп прироста).

Оборачиваемость оборотных активов сократилась с 6,4 до 5,8 и составила 90,5% от предыдущего периода. Соответственно вырос средний срок оборота оборотных активов с 56,0 до 61,9 дней. Темп прироста данного изменения составил 110,5%. Вследствие чего сократился средний срок оборота запасов в днях с 4,1 до 2,5 дней или на 62,4%.

На фоне замедления оборачиваемости основных статей оборачиваемость дебиторской задолженности ускорилась с 7,2 до 12,1, т.е. на 68,2%. Данное изменение привело к сокращению среднего срока оборота дебиторской задолженности в днях на 40,5%.

Оборачиваемость денежных средств и краткосрочных финансовых вложений сократилась с 208,2 до 12,2, т.о. снизившись на 94,1%. Подобная ситуация возникла по причине быстрого существенного роста среднегодовой величины денежных средств и краткосрочных финансовых вложений относительно выручки. Следует отметить, что выручка выросла также значительно, хотя может быть и гораздо более медленными темпами, а именно на 614,4%. Рост денежных средств расценивается положительно, т.к. источником данного роста является нераспределенная прибыль организации. По причине опережающего роста денежных средств средний срок оборота высоколиквидных активов вырос на 1 606,7%, т.е. с 1,7 дней до 29,5 дней.

Коэффициент оборачиваемости кредиторской задолженности увеличился на 72,9%, а именно с 6,7 до 11,6%. В итоге средний срок оборота кредиторской задолженности в днях сократился с 53,8 до 31,1 или на 42,2%.

В результате вышеописанных изменений выросла оборачиваемость скорректированных обязательств с 6,7 до 11,6 или на 72,9%. В следствии чего средний срок оборота скорректированных обязательств в днях снизился на 42,2%. Операционный цикл вследствие сокращения срока оборачиваемости запасов и «дебиторки »существенно сократился (на 59,7%). При этом увеличился финансовый цикл за счет уменьшения срока обращения кредиторской задолженности.

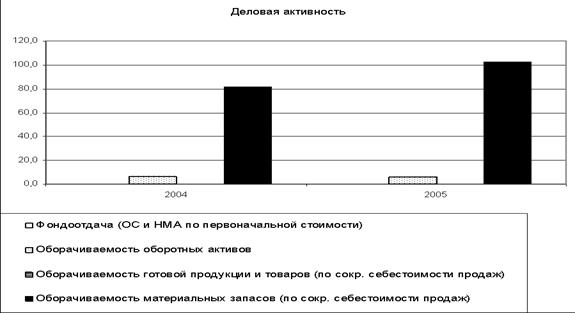

Рисунок 2.1

Таблица 2.13

Анализ оборачиваемости запасов

|

Показатель |

Годы |

Темп роста, % к предыдущему году | |

|

2004 |

2005 |

2005 | |

|

1. Себестоимость продаж (сокращенная) |

5 083,0 |

28 515,0 |

561,0 |

|

2. Готовая продукция и товары (среднегод.) |

- |

- |

- |

|

3. Материальные запасы (среднегод.) |

62,5 |

278,5 |

445,6 |

|

4. Оборачиваемость готовой продукции и товаров по сокращенной себестоимости п.1/п.2 |

- |

- |

- |

|

5. Оборачиваемость материальных запасов п.1/п.3 |

81,3 |

102,4 |

125,9 |

|

6. Срок оборота готовой продукции и товаров в днях 360/п.4 |

- |

- |

- |

|

4. Срок оборота материальных запасов в днях 360/п.5 |

4,4 |

3,5 |

79,4 |